副業時代の確定申告と所得税。会社員も申告が必要?

2024年2月22日 | お金のこと -Wealth-

「確定申告」の季節になりました。「確定申告」とは、1年(1月1日~12月31日)の所得を申告・納税する手続きです。

「自分は一度も確定申告をしたことがない」という人もいるでしょう。会社員の場合、一部の例外を除いては会社が手続きを代行しているため、確定申告の経験がない人がいても不思議ではありません。

では、会社員であれば、確定申告とはずっと無関係でしょうか?実は、兼業・副業が増えている社会背景もあり、会社員の中にも確定申告を「しなければならない人」がいます。確定申告について会社員が知っておきたいポイントを、専門家に聞きました。

自分が払った税金を「源泉徴収票」で把握しよう

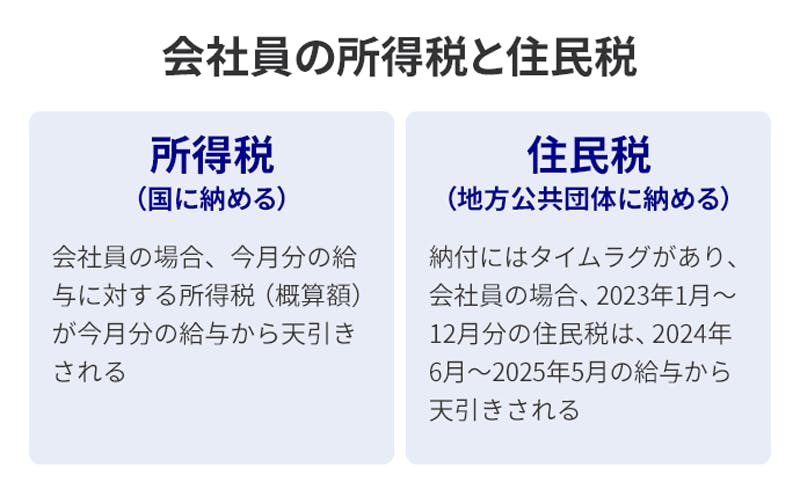

会社員は国に納める所得税と、地方公共団体に納める住民税を、通常、給与天引きで納税しています。所得税の場合、今月の給与から天引きされるのは、今月分の給与に対する所得税(概算額)です。

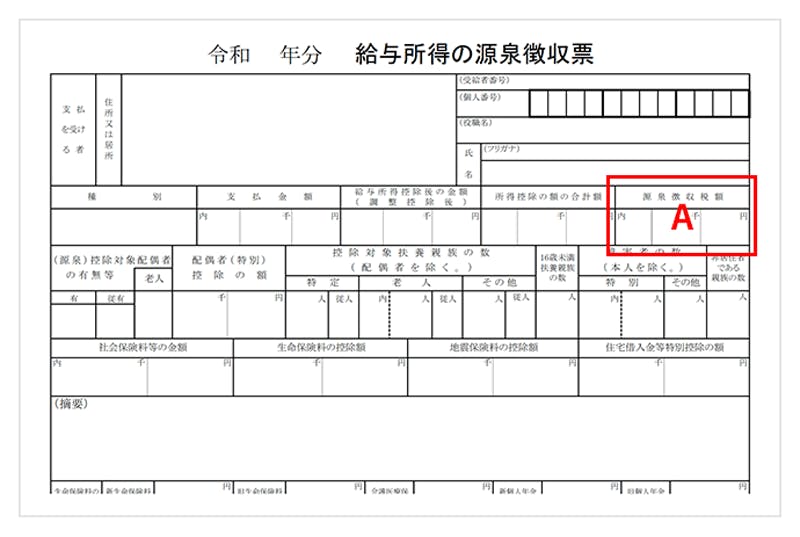

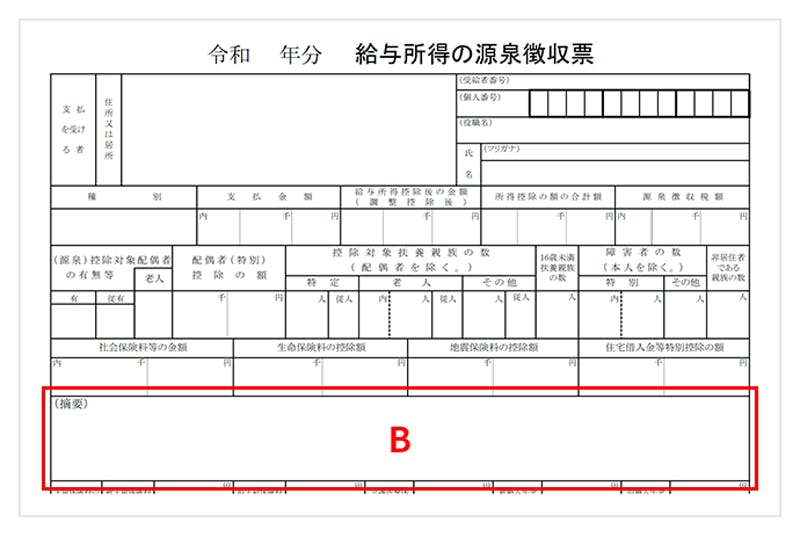

年末に会社から、下に示した見本のような「源泉徴収票」を受け取ります。源泉徴収とは、会社側が給与や賞与から税金を天引きし、本人に代わって納税することを意味します。

「源泉徴収税額」という欄(下の見本のA部分)に書かれている金額が、その年に納めた税金です。本人に自覚がなかったとしても、これで納税は完了しています。

出典:国税庁

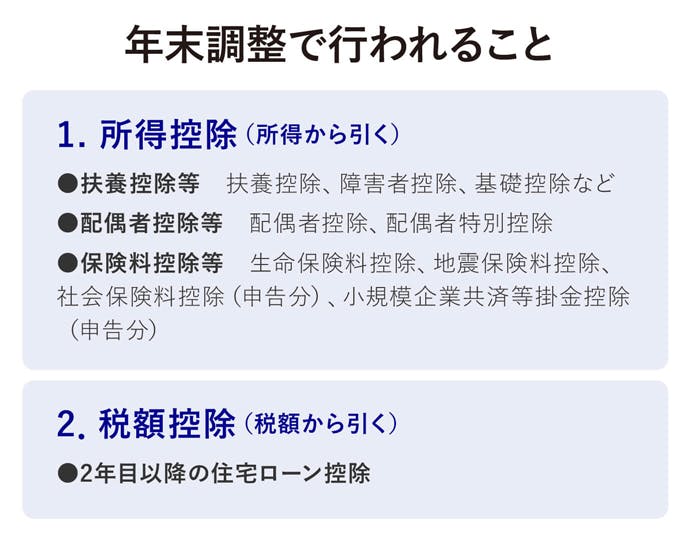

会社が行っている「年末調整」は、年末の税の帳尻を合わせる作業

年末が近づくと、会社の人事部から配布される書類に扶養家族の情報を記入したり、生命保険や地震保険に加入していれば保険料支払いの証明書を添付したりします。これは概算で天引きしていた所得税を、正しく計算しなおすためのものです。

所得税は概算で計算した金額が天引きされていますが、1年のうちには給与額が上下することもあります。また、税金には、厚生年金や健康保険の保険料の額、扶養している家族が何人いるかなど、個々人の事情を加味して、一定額を引いてもらえる、控除(税金がかからない部分)があります。

年の終わりに会社がこうした計算を行って、社員1人ひとりが払う税金の帳尻を調整し、もし払いすぎた税金があれば、給与に上乗せされて戻します。これが「年末調整」です。「そういえば、12月の給与が少し多かった」という人もいるのではないでしょうか。

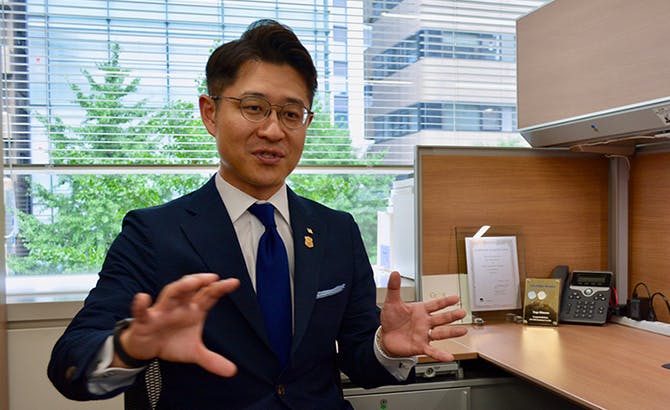

ところがこの年末調整、何らかの理由で行われていないこともあります。税理士の高橋創さん(高橋創税理士事務所)は「源泉徴収票の摘要欄に『年調未済(ねんちょうみさい)』があったら、年末調整が行われていないということです」と指摘します。具体的には下記のB部分です。

出典:国税庁

年末調整が済んでいない人は、確定申告で税金が戻る場合がある

年末調整が行われていない「年調未済」が起きる理由は、例えば、年の途中で退職したケースです。転職先の会社がまとめて年末調整を行うこともありますが、年の途中で退職し、そのまま再就職していないといった場合、確定申告で払った税金が戻ってくることもあります。

源泉徴収が行われているなら、すでに納税はしています。そのままでも問題はありませんが、払いすぎている場合もあるので「できれば確定申告をしたほうがいい」という例です。

同じく確定申告を「したほうがいい」例として、1年の世帯の医療費負担が一定額を超えた場合の医療費控除、住宅借入金等特別控除(住宅ローン減税)の1年目、寄附金控除(ふるさと納税で「ワンストップ特例制度」を利用していない場合など)の申請といったものがあります。

還付のみなら、確定申告シーズンを避けての申告もおすすめ

ここまで読んで、「もしかしたら、会社員の自分も確定申告することで税金が戻ってくるかもしれない」と気が付いた人もいるかもしれません。ただ、税務署が混み合う時期に出かけるのは億劫でもあります。

2018年分の確定申告は、2019年2月18日~3月15日です。しかし高橋さんは、すでに源泉徴収が済んでいて、税金が戻ってくる「還付」だけを受けたい会社員は、税務署が混み合う確定申告シーズンにとらわれる必要はないとアドバイスします。

「給与から源泉徴収された所得税額が、計算した所得税額よりも多いときは、確定申告で納め過ぎの所得税が還付(払い戻し)されます。これを還付申告といいますが、還付申告書は、翌年1月1日から5年間の提出が可能です。税務署が混み合う3月15日までを避けて、その後の提出でも大丈夫です」(高橋さん)

会社員が「還付申告」をする場合

源泉徴収ですでに納税が済んでいる(本来は、確定申告の必要がない)会社員が、納めた税金からの還付(払い戻し)を申告したい場合、申告書の提出は、翌年1月から5年間の期間内に行うことができる

つまり、2018年分の還付申告なら、2019年1月1日から5年間行なえる(※祝日、休日を除く)

兼業・副業で所得があるとき、「住民税の申告」は必ず必要に

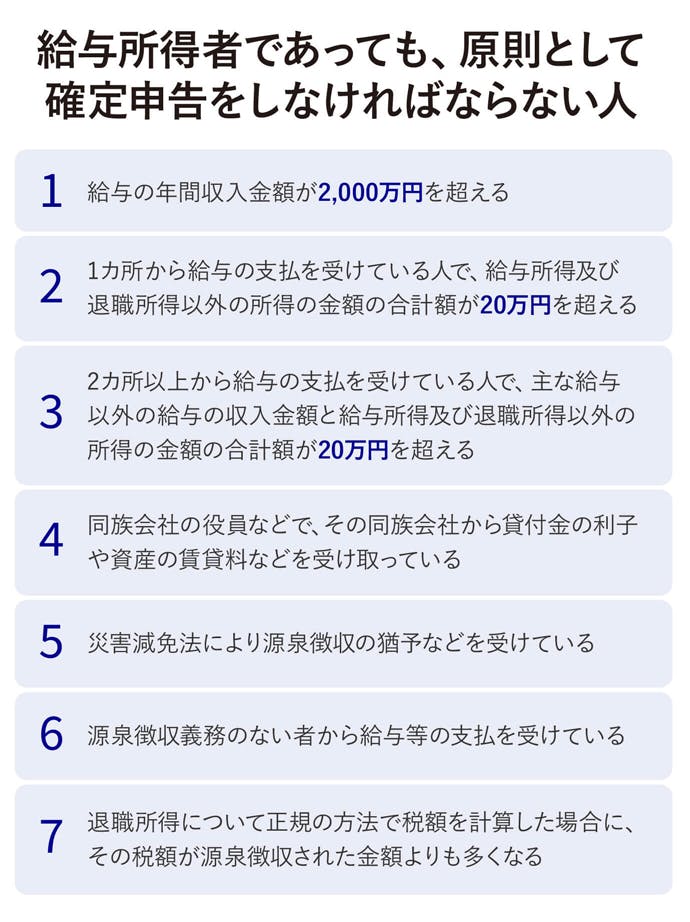

ところで、会社員で確定申告を「しなければならない」人もいます。給与収入が年間2,000万円を超える、2カ所以上からの給与があり、年末調整をしていない分が20万円を超える、といった人です。

箇条書きの「3.」にあるように、副収入による所得が合計で20万円を超える人も、確定申告が義務となります。兼業・副業が増えている昨今ですが、ここでは「20万円」の内訳をよく見なければなりません。

「兼業・副業で得る収入が給料として支払われている場合は、額面金額の合計が20万円を超えると確定申告の必要があります。しかし、給料として支払われていない場合は、経費を差し引くことができるため、額面金額ではなく、経費を引いた利益(もうけ)の合計が20万円を超えた場合、確定申告が必要になります」(高橋さん)

兼業・副業が給与かどうかわからない場合、見分ける方法があります。雇い主から「源泉徴収票」が届けば給与で、「支払調書」となっていれば給与ではありません。

兼業・副業が「給与かどうかわからない」場合

●「源泉徴収票」なら給与(額面金額そのままで判断)

●「支払調書」なら給与ではない(そこから経費を引いた金額で判断)。

もうひとつ、兼業・副業については、住民税で見落としがちな注意点があります。住民税では、会社員が副業を行って所得を得た際には、「金額にかかわらず」申告義務があります。20万円に満たない場合、確定申告はしなくていいものの、住民税の申告は必要になるのです。自分の住民票がある地方公共団体のウェブサイトで「住民税申告」に関するページを確認するなどして、所定の方法で申告を行いましょう。

会社員が兼業・副業での所得があるとき

1.年間の所得(給与なら額面、給与でないなら経費を引いた金額)が20万円を超えた

●確定申告を行う。確定申告書を提出することで、自動的に住民税の申告も行われる

2.年間の所得(給与なら額面、給与でないなら経費を引いた金額)が20万円まで

●所得税 年間所得20万円まで(給与なら額面、給与でないなら経費を引いた金額)は確定申告の必要はない

●住民税では「金額にかかわらず」申告義務あり(住民票のある地方公共団体に、所定の方法で納める)

人生100年時代、税金にとらわれずに働こう

多くの人は「自分が払う税金をできるだけ少なくしたい」と思うものです。しかし高橋さんは、稼ぐチャンスがあるのに「所得税の申告義務がない、年間20万円まで」というふうに兼業・副業の規模をあらかじめ決めてしまう人が多いと指摘し、それは残念なことだと語ります。

「税金は利益にしかかかりません。必ず手元に残る金額があるのですから、税金にとらわれて可能性を狭めてしまうのはもったいないことです。複数ある合法な選択肢の中からベストな方法を選んで税負担を軽くし、長い人生で、自分のビジネスの可能性を広げてほしいと思います」(高橋さん)

確定申告シーズンには、駅や公共施設の中に、無料相談所が設置されることもあります。まずは受け取った源泉徴収票に記載されている金額を確認し、疑問があれば自分で調べる、専門家に聞いてみるといった方法で、税への関心を高めてみてはいかがでしょう。

※この記事に記載の内容は平成31年2月現在の法令(税制)にもとづいていますが、あくまでも一般的なお取扱いをご案内しているものであり、実際のお取扱いとは異なる場合があります。また、このお取扱いは、将来変更される可能性があります。個別の税務などについて、詳しくは、所轄の税務署などに必ずご確認ください。

監修:

高橋創税理士事務所

税理士 高橋 創

AXA-A2-2312-3563/9DM

あなたの「夢」を叶え、人生100年時代を豊かにするためのプランを一緒に考えませんか。

これからの資産形成の重要性、投資の基本情報、そして変額保険のことなどを動画でわかりやすくご紹介します。

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

お金のこと -Wealth-

Copyright © AXA Life Insurance Co.,Ltd. All Rights Reserved.